国民年金保険料の追納はしないほうがいい?払わないとどうなる?未納のリスクを解説

国民年金保険料の追納はしないほうがいい?払わないとどうなる?未納のリスクを解説

難易度:

執筆者:

公開:

2025.11.15

更新:

2026.01.28

国民年金に未納や猶予・免除の期間があると、「追納すべきか」「このままで良いのか」で判断に迷いや不安が生じます。将来の年金額がどれほど変わるのか、加算金や節税の影響、iDeCoの方が有利なのかなど、正しく理解しないまま決めると損を招くこともあります。

この記事では、追納のメリット・デメリット、増える年金額の目安、注意すべきケース、他制度との比較まで整理し、自分にとって最適な選択を判断できるように具体的に解説します。

目次

国民年金保険料の追納制度とは?

国民年金の追納は、将来の年金受給額を左右する重要な選択です。まずは制度の基本的な仕組みから確認していきましょう。

追納制度とは何か

追納制度とは、国民年金保険料の免除や納付猶予、学生納付特例の承認を受けた期間について、後から保険料を納付できる制度のことです。日本年金機構が運営するこの制度により、過去の未払い分を清算できます。

通常、免除や猶予を受けた期間は老齢基礎年金の受給資格期間には算入されますが、年金額には反映されません。追納することで、その期間も「保険料を納めた期間」として扱われ、満額の年金に近づけることが可能になります。

- たとえば20歳から22歳まで学生納付特例を利用した場合、そのまま放置すると年金額が減額されてしまいます。しかし、就職後に余裕ができたタイミングで追納すれば、将来の年金額を増やすことができるのです。

追納できる人の条件

追納制度を利用できるのは、国民年金保険料の免除(全額免除・4分の3免除・半額免除・4分の1免除)、納付猶予、学生納付特例の承認を受けた期間がある方です。

追納できるのは、承認を受けた月から10年以内に限られます。令和7年1月時点であれば、平成27年1月以降の免除・猶予期間が追納可能ということになります。

また、老齢基礎年金の受給権者(65歳以上で年金を受給している方)は追納できません。60歳から65歳までの任意加入期間中であれば、追納と並行して保険料を納めることも可能です。

国民年金保険料を追納する条件は、こちらのQ&Aでも詳しく解説しています。

追納できる期間と期限

追納制度を利用する際、重要なのが「いつまでに追納できるか」という期限の把握です。期限を過ぎると追納の機会を失うため、計画的な対応が必要になります。

10年以内の追納期限

国民年金保険料の追納は、免除や納付猶予、学生納付特例の承認を受けた月から10年以内という期限が設けられています。

たとえば、令和7年1月現在では平成27年1月分以降の保険料が追納可能です。平成26年12月以前の免除期間については、すでに10年の期限を過ぎているため追納できません。

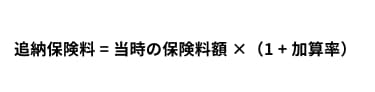

3年目以降の加算額

追納する保険料は、承認を受けた期間の翌年度から起算して3年度目以降になると、当時の保険料額に加算額が上乗せされます。

なお、加算額の計算は以下の式で求められます。

例えば、令和3年度に全額免除・納付猶予・学生納付特例の適用を受けた保険料を令和7年度に追納する場合を、保険料は月額16,860円です。

日本年金機構のホームページでは、年度別の追納保険料額が公開されています。正確な金額は、ねんきんネットや年金事務所で確認しましょう。

国民年金保険料は追納すべきか?メリットを解説

追納制度を利用することで得られるメリットは、単に年金額が増えるだけではありません。税制上の優遇措置も含めて、経済的に大きな効果が期待できます。具体的な数値を交えながら、追納の価値を確認していきましょう。

将来の年金額が増加する

追納のメリットは、将来受け取る老齢基礎年金の額が増えることです。免除や猶予を受けた期間は、そのままでは年金額に反映されないか、減額されて計算されます。

全額免除の期間は年金額の2分の1(平成21年3月以前は3分の1)、4分の3免除は8分の5、半額免除は4分の3、4分の1免除は8分の7として計算されます。一方、学生納付特例や納付猶予の期間は、年金額にまったく反映されません。

- 追納することで、これらの期間も「保険料を納めた期間」として扱われ、満額の年金に近づけることが可能になるのです。

令和7年度の老齢基礎年金の満額は、年額831,696円(月額69,308円)です。この満額を受け取るには、20歳から60歳までの40年間(480月)すべての保険料を納める必要があります。

特に個人事業主の方は厚生年金を受け取れないため、追納をするメリットは大きいでしょう。詳しくは、こちらの記事も参考にしてみてください。

社会保険料控除の節税効果を得られる

追納した保険料は、その年の社会保険料控除の対象となります。

社会保険料控除は所得控除の一種で、支払った保険料の全額が課税所得から差し引かれます。住民税と所得税の両方で控除が適用されるため、実質的な追納負担は軽減できるのです。

具体的な節税額は、その人の課税所得によって異なります。所得税は累進課税のため、所得が高いほど節税効果も大きくなるという特徴があります。

課税所得300万円の方が40万円を追納した場合の節税額を計算してみましょう。所得税率は10%、住民税率は一律10%なので、合計20%の節税効果があります。節税額は「40万円×20%=8万円」で、実質的な追納負担は32万円です。

年収別の節税効果を一覧にまとめました(40万円追納の場合)。

| 年収 | 課税所得(概算) | 所得税率 | 節税額 |

|---|---|---|---|

| 300万円 | 約150万円 | 5% | 約6万円 |

| 500万円 | 約300万円 | 10% | 約8万円 |

| 700万円 | 約450万円 | 20% | 約12万円 |

| 1000万円 | 約650万円 | 23% | 約13.2万円 |

高所得者ほど節税メリットが大きいため、収入が増えたタイミングで追納を検討することも一つの戦略です。

追納すると年金はいくら増える?増額シミュレーション

追納は、過去の免除・猶予期間を「保険料納付済み」として扱い直す制度です。追納することで老齢基礎年金の受給額が増えますが、その増額幅は免除区分によって大きく異なります。

追納すると、免除期間が「満額納付」として扱われます。そのため、老齢基礎年金の増額幅は免除区分によって変わります。

| 免除区分 | 免除期間1カ月の増額額(目安) | 12カ月追納した場合の増額額 |

|---|---|---|

| 全額免除 | 約837円 | 約10,044円 |

| 4分の3免除 | 約418円 | 約5,016円 |

| 半額免除 | 約209円 | 約2,508円 |

| 4分の1免除 | 〜約125円 | 〜約1,500円 |

年金は終身にわたって支給され、老後生活を支える軸になる収入です。老後生活に備えるためにも、免除期間がある方は追納をしたほうがよいでしょう。

国民年金保険料はしないほうがいいと言われる理由とデメリット

追納制度にはメリットが多い一方で、デメリットや注意すべき点も存在します。後悔しない選択をするために、マイナス面もしっかりと理解しておきましょう。

まとまった資金が必要になる

追納のハードルは、一度に大きな金額を用意する必要があることです。2年分を追納すると約40万円、4年分なら約80万円もの資金が必要になります。

分割納付も可能ですが、1か月分ずつしか納付書を発行できないため、手続きが煩雑になるというデメリットがあります。また、納付書には使用期限があり、期限を過ぎると再発行の手続きが必要になることも覚えておきましょう。

- 若い世代にとって、結婚資金や住宅購入の頭金など、他に優先すべき支出がある場合も多いでしょう。追納によって生活資金が圧迫されては本末転倒です。家計の状況を冷静に判断し、無理のない範囲で追納を検討することが大切になります。

納付期間を選択できない

追納には「原則として古い期間から順番に納付する」というルールがあります。これは日本年金機構が定めた規定で、自由に納付期間を選択することはできません。

たとえば、平成28年度と令和3年度に免除期間がある場合、令和3年度分だけを追納することは原則できません。まず平成28年度分から追納する必要があります。

ただし、例外として「学生納付特例期間」と「納付猶予期間」がある場合は、これらを優先して追納することが認められています。免除期間よりも学生納付特例期間を先に追納したい場合は、申込書にその旨を記載すれば対応してもらえます。

- 古い期間から追納するということは、3年以上前の保険料には加算額が発生することも意味します。計画的に追納を進めないと、想定以上の支払額になる可能性があるため注意が必要です。

追納できない期間がある

10年という追納期限があるため、「いつか追納しよう」と先延ばしにしているうちに、期限を過ぎてしまうケースは少なくありません。

特に注意したいのが、社会人になってからの数年間です。新社会人の時期は収入も少なく、生活が安定するまで追納どころではないという方が多いでしょう。しかし、30代になって追納を検討した時には、すでに学生時代の免除期間が10年を超えているということもあります。

期限切れになった免除期間は追納できず、将来の年金額は永久に減額されたままとなってしまいます。令和7年1月現在であれば、平成27年1月より前の免除期間はすでに追納不可能です。

ねんきんネットや年金事務所で定期的に追納可能期間を確認し、期限が迫っている期間から優先的に追納することをおすすめします。

また、追納を検討している方は、手続きから納付書発送まで時間がかかることも考慮してください。期限ギリギリに申請すると、納付が間に合わない可能性もあります。余裕をもって、期限の3か月前には手続きを開始することが賢明です。

追納はすべき!国民年金保険料が未納状態のリスク

国民年金保険料の未納は、将来の生活に深刻な影響を及ぼす可能性があります。免除や猶予の申請をせずに保険料を払わないままにしておくと、取り返しのつかない事態に陥ることもあるのです。

老齢年金が減額・不支給になる

未納期間があると、将来受け取る老齢基礎年金が減額されます。適切な手続きを怠らずに状況を放置している場合、年金をまったく受け取れない事態も起こり得るのです。

老齢基礎年金を受給するには、保険料納付済期間と免除期間を合わせて10年以上の受給資格期間が必要です。未納期間は、この受給資格期間に一切算入されません。極端な例ですが、受給資格期間が9年11か月だと、1円も年金を受け取れません。

- 国民年金保険料の免除制度・納付猶予制度を申請すれば、受給資格期間に算入されます。国民年金保険料の納付が難しい場合は免除や猶予の申請をして、経済的な余裕が生まれたら追納しましょう。

現在の年金受給世帯が受け取っている年金額は、こちらの記事で解説しています。あわせて参考にしてみてください。

障害・遺族年金の受給権を得られない

未納の影響は老齢年金だけにとどまりません。障害年金や遺族年金の受給権にも深刻な影響を及ぼします。

障害年金を受給するには、初診日の前々月までの直近1年間に未納期間がないこと、または加入期間の3分の2以上の保険料を納めている必要があります。若い世代で事故や病気により障害を負った場合、未納があると障害年金を受給できないかもしれません。

遺族年金も同様の要件があり、亡くなった方に未納期間が多いと、残された家族が遺族年金を受け取れません。特に、小さな子どもがいる家庭では、遺族年金が受給できないことは経済的に致命的となります。

障害年金と遺族年金を受給するための条件や受給額などは、こちらの記事で解説しています。

財産が差し押さえられる

国民年金保険料の納付は法律上の義務であり、正当な理由なく未納を続けると、最終的には財産の差し押さえに至ることもあります。

日本年金機構は、未納者に対して段階的な対応を行います。まず、納付期限から約2か月後に「国民年金未納保険料納付勧奨通知書(催告状)」が送付されます。

それでも納付がない場合、電話や訪問による催告が行われ、さらに「特別催告状」が送付されます。特別催告状は、黄色→赤色の順で送られ、最終的には「督促状」が送付されることになります。

- 督促状の指定期限までに納付しない場合、延滞金(年14.6%)が加算されるうえ、財産調査が開始されます。それでも納付に応じない場合は、差し押さえ処分が執行されるのです。

免除・猶予制度の種類

国民年金には、経済的な理由で保険料の納付が困難な方のために、さまざまな免除・猶予制度が用意されています。これらの制度を正しく理解し活用することで、未納を防ぎながら将来の年金受給権を確保できます。

学生納付特例制度

学生納付特例制度は、所得の少ない学生が申請により在学中の保険料納付を猶予される制度です。

対象となるのは、大学、大学院、短期大学、高等学校、高等専門学校、専修学校、各種学校に在学する20歳以上の学生です。夜間部、定時制課程、通信課程の学生も含まれます。

対象者と所得基準

学生納付特例を受けるには、本人の前年所得が以下の基準以下である必要があります。

128万円 + 扶養親族等の数 × 38万円 + 社会保険料控除等

親の所得は審査対象外で、本人の所得状況で判断します。

申請は毎年度必要で、4月から翌年3月までが承認期間です。在学証明書または学生証のコピーを添付して、住民登録をしている市区町村の国民年金課窓口に申請します。

追納時の影響

学生納付特例期間は、老齢基礎年金の受給資格期間には算入されますが、年金額にはまったく反映されません。つまり、追納しない限り、その期間分の年金はゼロということです。

2年間の学生納付特例期間がある場合、追納しないと年金が年額約4万円減額されます。65歳から平均寿命まで受給すると、総額で80万円以上の差が生じる計算になります。

就職して収入が安定したら、長生きリスクに備えるためにも、早めの追納を検討することをおすすめします。

学生納付特例制度を活用すると、将来受け取れる国民年金が減少してしまいます。「学生特例は追納しないほうが良い」という意見とあわせて、こちらのQ&Aもご覧ください。

保険料免除制度

保険料免除制度は、所得が少なく保険料の納付が困難な方が、申請により保険料の全部または一部の納付を免除される制度です。免除には4段階あり、それぞれ所得基準が異なります。

免除の種類と所得基準、年金への反映率は以下のとおりです。

| 区分 | 年金反映率 | R7の一部保険料(月) | 追納しない場合の扱い |

|---|---|---|---|

| 全額免除 | 1/2 | 0円 | 1か月=満額の1/2のみ反映 |

| 4分の3免除 | 5/8 | 4,380円 | 1か月=満額の5/8のみ反映 |

| 半額免除 | 6/8 | 8,760円 | 1か月=満額の6/8のみ反映 |

| 4分の1免除 | 7/8 | 13,130円 | 1か月=満額の7/8のみ反映 |

| 納付猶予/学生特例 | 0 | — | 年金額に反映なし(受給資格期間には算入) |

保険料免除制度は、申請者本人、配偶者、世帯主の前年所得で判断するため、学生納付特例よりも審査が厳格です。

追納すれば満額の年金を受け取れるようになるため、将来的に余裕ができたら追納を検討する価値は十分にあります。

納付猶予制度

納付猶予制度は、50歳未満の方で本人・配偶者の所得が一定以下の場合に、保険料の納付を猶予する制度です。平成28年7月から対象年齢が30歳未満から50歳未満に拡大されました。

所得基準は「(扶養親族等の数+1)×35万円+32万円」で、本人・配偶者の前年所得で判断します。

納付猶予制度の期間は、学生納付特例と同様、猶予期間は年金額に反映されません。あくまで納付を先送りする制度のため、追納しない限り年金は増えないことを理解しておきましょう。

国民年金保険料を追納する手続き方法

国民年金保険料を追納する際には、まず自分の保険料の未納や免除・猶予があった期間を確認します。「ねんきんネット」や年金事務所での相談などで、自身の年金記録を参照可能です。

| ねんきんネットを利用する場合 | 1. ねんきんネットにログイン

2. 追納対象期間と金額の確認

3. ねんきんネット内の「追納届出書作成画面」から、追納する期間を選択して申込書を作成

4. プリントアウトして氏名欄などを手書き補記し、最寄りの年金事務所へ郵送または提出する

5. 納付書の受領と支払い |

| --- | --- |

| ねんきんネットを使わない場合(窓口・郵送) | 1. 日本年金機構の公式サイトから「国民年金保険料追納申込書」をダウンロードして印刷します。国民年金保険料追納申込書・年金手帳または基礎年金番号通知書のコピーを用意する

2. 最寄りの年金事務所に持参、または日本年金機構指定の広域事務センター宛てに郵送

3. 納付書の発送と支払い |

納付書が届いたら、金融機関や郵便局、コンビニエンスストア、電子納付などの方法で追納保険料を納付します。なお、自治体によって若干手続きの詳細や窓口が異なる場合があるため、市区町村の国民年金担当窓口または日本年金機構に確認しておくと安心です。

ねんきんネットに関しては、こちらの記事で詳しく解説しています。

国民年金保険料を追納したときの年末調整・確定申告

追納した国民年金保険料は、その年の社会保険料控除の対象となります。しかし、会社員の場合でも自動的に控除されるわけではありません。適切な手続きを行わないと、せっかくの節税メリットを受けられなくなってしまいます。

年末調整での手続き

会社員や公務員の方は、勤務先の年末調整で申告できます。

まず、勤務先から配布される「給与所得者の保険料控除申告書」を受け取ります。この書類の「社会保険料控除」欄に、追納した金額を記入し、日本年金機構から届く「国民年金保険料控除証明書」を提出しましょう。

控除証明書を申告書に添付して、期限までに勤務先の担当部署に提出します。年末の給与で所得税が還付され、翌年の住民税も軽減されます。

確定申告での手続き

年末調整で申告し忘れた場合や、自営業・フリーランスの方は確定申告で手続きします。また、年末調整後に追納した場合も、確定申告が必要です。

確定申告書の「社会保険料控除」欄に追納額を記入します。e-Taxを利用する場合は、画面の指示に従って入力すれば自動的に控除額が計算されます。

書面で提出する場合は、第二表の「社会保険料控除」欄に詳細を記入し、第一表の所得控除欄に合計額を転記します。控除証明書は必ず添付または提示する必要があります。

確定申告の期限は、原則として翌年の2月16日から3月15日までです。還付申告の場合は、翌年1月1日から5年間申告可能なため、忘れていた場合でも遡って申告できます。

控除証明書の取得方法

社会保険料控除証明書は、追納手続き後に自動的に送付されますが、紛失した場合や届かない場合は再発行を依頼する必要があります。

再発行の申請は、ねんきんネットから24時間可能です。マイナンバーカードでログイン後、「控除証明書の再交付申請」から手続きできます。電子版(PDF)であれば即座にダウンロード可能で、e-Taxでの確定申告にそのまま使用できます。

電話での再発行依頼は、ねんきん加入者ダイヤル(0570-003-004)で受け付けています。基礎年金番号を伝えれば、1週間程度で郵送されます。年金事務所の窓口でも即日発行可能ですが、本人確認書類が必要です。

申告を忘れたときの対処法

年末調整で追納分の申告を忘れてしまった場合でも、還付申告は5年間遡って申告できるため、過去の申告忘れも取り戻せます。

たとえば、令和3年に40万円追納したのに申告を忘れていた場合、令和8年12月31日までなら還付申告が可能です。

注意点として、住民税の還付には別途手続きが必要な場合があります。所得税の確定申告をすれば、その情報が市区町村に送られて住民税も自動的に再計算されますが、念のため市区町村の税務課に確認することをおすすめします。

【2026年10月から】国民年金保険料免除制度について

2026年10月より、自営業やフリーランスなどの国民年金第1号被保険者を対象に、育児期間中の保険料免除制度が始まります。これまでは産前産後4ヵ月のみ免除されていましたが、新制度では子どもが1歳になるまで免除期間が延長されます。

対象は子どもを養育する父母(養父母含む)双方で、所得制限や実際に休業しているかどうかの要件はありません。免除期間中も「保険料納付済期間」として扱われるため、将来の年金受給額が減ることはなく、満額が保障されます。

この制度は「こども未来戦略」の加速化プランの一環として、働き方を問わず育児支援を充実させることを目的に創設されました。会社員との支援格差を是正し、フリーランスの子育て世帯の経済的負担を軽減する施策です。

よくある質問(FAQ)

2026.01.08

男性50代

“糖尿病の治療を受けていますが、障害年金は申請できますか?”

A. 糖尿病でも日常生活や就労に支障が強い場合は障害年金の対象となり得ます。治療内容や合併症、自己管理の困難さを基に判断されるため、診断書の記載と生活実態の整理が重要です。

2026.02.09

男性30代

“年金保険料を追納する場合、一括払いと分割払いはどっちが得ですか?”

A. 原則は一括が有利です。納付漏れ・途中中断を避け、期限内に確実に追納できるためです。

2026.02.09

男性30代

“年金を追納できる期限が切れてしまうのは、いつですか?”

A. 追納は申込み承認月から遡って10年以内までです。期限超過分は追納できず老齢基礎年金額は増えませんが、受給資格期間には算入されます。

金融系ライター

厚生労働省や保険業界・不動産業界での勤務を通じて、社会保険や保険、不動産投資の実務を担当。FP1級と社会保険労務士資格を活かして、多くの家庭の家計見直しや資産運用に関するアドバイスを行っている。金融メディアを中心に、これまで1,000記事以上の執筆実績あり。

厚生労働省や保険業界・不動産業界での勤務を通じて、社会保険や保険、不動産投資の実務を担当。FP1級と社会保険労務士資格を活かして、多くの家庭の家計見直しや資産運用に関するアドバイスを行っている。金融メディアを中心に、これまで1,000記事以上の執筆実績あり。

関連する専門用語

免除制度

免除制度とは、主に国民年金の保険料に関して、経済的に支払いが困難な人が申請することで、保険料の全部または一部の支払いが免除される制度のことです。この制度を利用すると、未納とは異なり「保険料を支払わなかった」という扱いにならず、将来年金を受け取る権利を一定程度維持することができます。免除の種類には、全額免除のほか、4分の3、半額、4分の1免除などがあり、所得に応じて適用されます。免除された期間については、そのままにしておくと年金受給額が減る可能性がありますが、後から追納することで補うことも可能です。生活が苦しいときに無理に支払うのではなく、制度を利用して将来の備えを継続できるようにする仕組みです。

保険料納付猶予制度

保険料納付猶予制度とは、国民年金の加入者が経済的な理由で保険料を納めるのが難しい場合に、一定の条件を満たせばその支払いを一定期間「猶予」できる制度です。特に20歳以上50歳未満の人が対象で、所得が一定以下であるなどの基準があります。 この制度を利用すると、その期間中の未納が将来の年金受給資格に悪影響を及ぼさず、後から追納することで将来の年金額に反映させることも可能です。学生向けの「学生納付特例制度」とは別で、社会人でも対象となる点が特徴です。資産運用やライフプラン設計の観点では、将来の年金を確保しながら、目先の生活を支える柔軟な制度として理解しておくと役立ちます。

学生納付特例制度

学生納付特例制度とは、20歳以上の学生が国民年金の保険料を納めることが経済的に難しい場合に、申請することで在学中の保険料納付が猶予される制度です。この制度を利用すると、納付していない期間も年金の受給資格期間としてカウントされるため、将来の年金受給に不利にならず、卒業後に収入を得てから追納することも可能です。 対象となるのは、大学・大学院・短大・専門学校・高等専門学校などに在学している学生で、一定の所得以下であることが条件です。資産運用やライフプランの面では、学生時代から年金制度に関わる意識を持ち、将来の備えとして制度のしくみを理解しておくことが大切です。

老齢基礎年金

老齢基礎年金とは、日本の公的年金制度の一つで、老後の最低限の生活を支えることを目的とした年金です。一定の加入期間を満たした人が、原則として65歳から受給できます。 受給資格を得るためには、国民年金の保険料納付済期間、免除期間、合算対象期間(カラ期間)を合計して10年以上の加入期間が必要です。年金額は、20歳から60歳までの40年間(480月)にわたる国民年金の加入期間に応じて決まり、満額受給には480月分の保険料納付が必要です。納付期間が不足すると、その分減額されます。 また、年金額は毎年の物価や賃金水準に応じて見直しされます。繰上げ受給(60~64歳)を選択すると減額され、繰下げ受給(66~75歳)を選択すると増額される仕組みになっています。 老齢基礎年金は、自営業者、フリーランス、会社員、公務員を問わず、日本国内に住むすべての人が加入する仕組みとなっており、老後の基本的な生活を支える重要な制度の一つです。

年金受給資格期間

年金受給資格期間とは、公的年金を受け取るために必要とされる「加入期間の合計」のことを指します。つまり、年金制度に何年間加入していたかによって、将来年金を受け取れるかどうかが決まるということです。 以前は25年以上の加入が必要でしたが、制度改正により現在は10年以上の加入で受給資格が得られるようになりました。この期間には、実際に保険料を納めた期間だけでなく、免除や猶予を受けていた期間の一部も含まれるため、制度を正しく理解しておくことが大切です。投資初心者にとっては、「年金をもらえるかどうかが決まる加入期間の最低ライン」と考えるとわかりやすいでしょう。

社会保険料控除

社会保険料控除とは、健康保険、厚生年金、介護保険、雇用保険などの社会保険料を支払った場合に、その金額を所得から差し引くことができる所得控除の一種です。これは、納税者の生活を守る公的制度に協力しているという前提で、税負担を軽くするための仕組みです。 本人が支払った分だけでなく、配偶者や親族の保険料を本人が負担している場合にも控除の対象になります。会社員であれば給与から自動的に天引きされた社会保険料も対象となっており、年末調整や確定申告の際に自動的に反映されるケースが多いです。税額を計算する際の重要な調整要素となるため、税制の基本知識として知っておくと役立ちます。