VTIだけでいいって本当?全米株式ETFの分配金やコスト・利回りやメリット・デメリットを徹底解説

VTIだけでいいって本当?全米株式ETFの分配金やコスト・利回りやメリット・デメリットを徹底解説

難易度:

執筆者:

公開:

2025.09.24

更新:

2025.12.30

VTIは米国株式市場のほぼ全体を一度に買えるETFとして、長期投資の王道商品といわれます。経費率0.03%、約4,000銘柄に分散できる点は大きな魅力です。しかし米国一国への集中や為替変動、配当課税や再投資の手間といった見落としやすい側面もあります。本記事ではVTIの特徴やVOO・VT・QQQとの違い、新NISAでの活用方法を整理し、投資判断に必要な要点を短時間で理解できるように解説します。

目次

VTI(バンガード・トータル・ストック・マーケットETF)とは?たった1本で米国株式市場のほぼ100%に投資できるETF

構成銘柄は約4,000社:Appleなど巨大ハイテク企業から小型株まで網羅

VTIの株価チャートとパフォーマンス:長期的に右肩上がりを継続

VTI投資の仕組み:米国経済全体の成長をまるごと享受するのがVTIの本質

VTIに投資する3つのメリット:なぜ多くの投資家に選ばれるのか?

メリット2:経費率0.03%という圧倒的な低コストで運用できる

メリット3:シンプルでわかりやすく、長期・積立投資のコアに最適

VTIのデメリットと注意点:投資前に知っておくべき4つの弱点

デメリット4:分配金には二重課税がかかる(外国税額控除で一部還付可)

VTIと主要人気ETFを徹底比較:VOO・VT・QQQとの違いは?

VTIとVOO(S&P500)の違い:実質的な差は「中小型株を含むか」

VTIとVT(全世界株)の違い:米国集中で高リターンを狙うか、世界分散で安定を取るか

VTIとQQQ(NASDAQ100)の違い:安定のVTI、ハイリスク・ハイリターンのQQQ

ETF(VTI) vs 国内投資信託(楽天VTI/SBI・V)の違い|少額・積立なら投資信託が有利

楽天・全米株式インデックス・ファンド(楽天VTI)の特徴と評価

VTI(バンガード・トータル・ストック・マーケットETF)とは?たった1本で米国株式市場のほぼ100%に投資できるETF

VTIは、米国株式市場に上場するほぼ全ての銘柄に、これ1本でまとめて投資できるETF(上場投資信託)です。「バンガード・トータルストックマーケットETF」が正式名称で、世界最大級の資産運用会社バンガード社が提供しています。2001年の運用開始から長い実績と巨大な資産規模を誇り、その信頼性から世界中の投資家に支持されています。

VTIを運営するバンガード社とは?

VTIを運用するバンガード社は、1975年に米国で創業した世界最大級の資産運用会社です。インデックス投資を世に広めた「ローコスト運用のパイオニア」として知られています。

最大の特徴は、ファンドの保有者が実質的に会社のオーナーとなる独自の企業構造です。外部の株主への配当が不要なため、運用の利益を「手数料の引き下げ」という形で投資家に還元できるのです。VTIの経費率0.03%という驚異的な安さも、この徹底した「投資家第一」の姿勢によって支えられています。

バンガード社のETFについては以下記事で詳しく解説しています。

VTIの基本スペックは?

VTIの魅力を理解する上で欠かせないのが、その基本的な性能です。投資対象となる指数、長期保有の鍵となる経費率、そしてインカム収入となる分配金という3つの重要なスペックを確認しましょう。これらの要素が、VTIが多くの投資家から選ばれる理由を明確に示しています。

連動指数は「CRSP USトータル・マーケット・インデックス」

VTIは、米国の投資可能な株式の時価総額ほぼ100%をカバーする「CRSP USトータル・マーケット・インデックス」に連動するよう設計されています。この指数は、米国の大型株から小型株まで約4,000銘柄で構成されており、VTI一つで米国市場全体に投資できる根拠となっています。

経費率(信託報酬)は年0.03%と業界最安水準

VTIの経費率(運用管理費用)は年0.03%と、米国ETFの平均である0.20%と比較して極めて低い水準です。長期投資においてコストの差は最終的なリターンに大きく影響するため、この低コストはVTIの大きな利点と言えます。

分配金(配当)は年4回、利回りの目安も解説

VTIは年4回(3月・6月・9月・12月)の頻度で分配金(配当金)が支払われます。直近の分配利回りは概ね1%前後です。株価の値上がり益だけでなく、定期的な配当収入も期待できる点が魅力です。

構成銘柄は約4,000社:Appleなど巨大ハイテク企業から小型株まで網羅

VTIは約4,000もの多様な銘柄に分散投資を行っています。市場の価値(時価総額)が大きい企業の比率が高まる仕組みのため、アップルやマイクロソフトといった巨大ハイテク企業が上位を占めます。その一方で、残り大多数を占める中小型株にも分散されており、幅広い業種をバランスよく含んでいるのが特徴です。

VTIは時価総額加重型のため、アップルやマイクロソフトなど大型企業が組入比率の上位を占めます。上位10銘柄で全体の約25%を占める一方、残りの75%は数千社の中小型株に分散されています。業種も情報技術を筆頭に、一般消費財、ヘルスケアなど幅広く、特定のセクターに偏りすぎていない構成です。

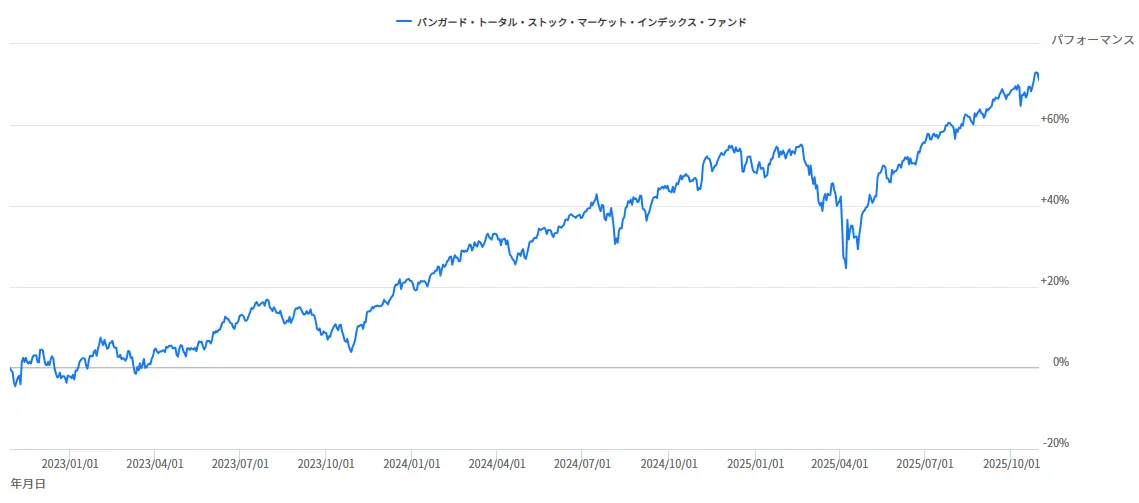

VTIの株価チャートとパフォーマンス:長期的に右肩上がりを継続

VTIは、長期的な視点で見ると米国経済の成長と共に堅調なリターンを記録してきました。短期的な価格の上下はありますが、過去の実績では設定来の年平均リターンが8%を超えています。これはVTIが米国市場全体の力をリターンに変えてきた証左と言えるでしょう(将来の成果を保証するものではありません)。

VTI投資の仕組み:米国経済全体の成長をまるごと享受するのがVTIの本質

VTIへの投資は、個別企業の選別に頭を悩ませることなく、米国経済全体の成長に参加することを意味します。大型株の安定性と中小型株の成長性を同時に取り込むことで、市場の平均的なリターンを効率よく狙うことができます。これがVTIの最も本質的な価値であり、多くの長期投資家に選ばれる理由です。

VTIに投資する3つのメリット:なぜ多くの投資家に選ばれるのか?

初心者にとってVTIが魅力的な理由として、以下のような主なメリットが挙げられます。

メリット1:米国市場全体に幅広く分散投資できる

VTIは大型株から小型株まで網羅しており、米国株式市場の隅々まで投資できる点が魅力です。例えば代表的な指数であるS&P500やナスダック100が大型成長株中心なのに対し、VTIには中小型株も含まれます。中小型株はリスクが高い反面、大型の成熟企業にはない成長余地も秘めています。

メリット2:経費率0.03%という圧倒的な低コストで運用できる

前述の通りVTIの経費率は年0.03%程度と極めて低コストです。世界有数の規模を誇るバンガード社だからこそ実現できる水準で、投資信託など他の金融商品と比べても手数料負担を大幅に抑えられます。

メリット3:シンプルでわかりやすく、長期・積立投資のコアに最適

VTIは定期的に現金配当を受け取れる反面、その再投資は自分で行う必要があります。しかし、得られた分配金を再投資すれば複利効果を高められますし、将来的に資産取り崩し期には現金収入として活用することもできます。四半期ごとに現金が入ることで投資成果を実感しやすい点は、初心者にとって心理的なメリットにもなるでしょう。

VTIのデメリットと注意点:投資前に知っておくべき4つの弱点

VTIは優れた金融商品ですが、万能ではありません。投資対象が米国に集中するリスク、為替変動の影響、配当再投資の手間、そして税金の複雑さという4つの注意点が存在します。これらを事前に理解しておくことで、長期的な視点で安心して投資を続けることができます。

デメリット1:米国一国への集中投資になる

VTIは投資対象が米国のみに限定されるため、世界経済の成長を取りこぼしたり、米国経済が不調に陥った際に資産全体が大きな影響を受けたりするリスクがあります。分散投資の観点からは、投資先の地域が偏っている点に注意が必要です。

VTIは米国企業のみで構成されているため、投資先の国が米国に集中します。これは、米国経済が世界を牽引している間は大きなリターンをもたらしますが、逆に米国が景気後退に陥った場合、資産全体が直接的な打撃を受けることを意味します。全世界の株式に分散するETFと比較すると、地域的な偏りがある点は認識しておくべきでしょう。

デメリット2:為替変動リスクと両替コストが発生する

VTIは米ドル建ての商品であるため、日本から投資する際には「為替」が関係します。円をドルに両替する際の手数料に加え、投資期間中の為替レートの変動によって、円換算での資産価値が増減するリスクを常に意識する必要があります。

VTIを日本円で購入・売却する際には、円とドルを両替するための手数料(為替コスト)がかかります。また、保有期間中は為替レートの変動が資産価値に影響します。例えば、株価が同じでも円高が進むと、円に戻した際の資産は目減りしてしまいます。この為替リスクは、海外資産への投資に共通する注意点です。

為替リスクの影響については以下Q&Aでも解説しています。

デメリット3:分配金(配当)の再投資は手動で行う必要がある

VTIから得られる分配金は、資産を効率的に増やすための重要な原資ですが、自動で再投資はされません。複利効果を最大限に活かすためには、受け取った分配金を使って自身でVTIを買い増すという手間が発生します。

長期運用で複利効果を得るには、分配金の再投資が重要です。しかし、VTIのような米国ETFでは、分配金は現金で口座に入金されるため、再投資は手動で行わなければなりません。また、受け取った分配金がVTIの最低購入額(1口分)に満たない場合、すぐに再投資できず資金効率が少し落ちる可能性があります。

デメリット4:分配金には二重課税がかかる(外国税額控除で一部還付可)

VTIの分配金には、まず米国で10%の税金がかかり、その後さらに日本でも課税される「二重課税」という問題があります。確定申告で「外国税額控除」を申請すれば一部を取り戻せますが、初心者には手続きが負担になる場合があります。

VTIの分配金は、まず米国で10%が源泉徴収され、残った金額に対して日本国内で課税されます。この二重課SEを解消するため「外国税額控除」という制度がありますが、利用するには確定申告が必要です。NISA口座を利用すれば日本での課税はなくなりますが、米国での10%課税は引かれる点に注意が必要です。

海外所得の国債二重課税を防ぐ方法については以下Q&Aでも説明しています。

VTIと主要人気ETFを徹底比較:VOO・VT・QQQとの違いは?

VTIを検討するなら、必ず比較したいのがVOO、VT、QQQといった人気ETFです。投資対象やコスト、リスク特性がそれぞれ異なるため、ご自身の投資スタイルに最適な一本を見つけるために、各商品の違いを明確に理解しておきましょう。

ETFがベンチマークしている主要なインデックスで見比べたい方は以下の記事をご覧ください。

あなたに合うのはどれ?目的別おすすめ早見表

まずは、今回比較する主要なETFの特徴を一覧で確認しましょう。投資対象の範囲やコストといった基本的な違いを把握することで、ご自身の考え方に近い商品がどれか、大まかな当たりをつけることができます。自分に合う選択肢を見つけるための羅針盤としてご活用ください。

| ETF名 | 投資対象 | 組入銘柄数 | 経費率(年) | 特徴 |

|---|---|---|---|---|

| VTI | 米国株式市場全体 | 約4,000銘柄 | 0.03% | 超低コストで米国市場全体に分散投資できる |

| VOO | 米国大型株 (S&P500) | 約500銘柄 | 0.03% | VTIより小型株は少ないが市場代表性は高い |

| VT | 全世界の株式 | 約9,000銘柄 | 0.07% | これ一本で世界中に分散投資できる |

| QQQ | 米国ハイテク大型株 | 100銘柄 | 0.20% | ハイテク成長企業に集中投資する高リスク高リターン型 |

VTIとVOO(S&P500)の違い:実質的な差は「中小型株を含むか」

VTIとVOOは、米国市場への投資という点で非常によく似た商品です。どちらも低コストで優れた分散効果を持ちますが、唯一の違いは投資対象に中小型株を含むかどうかです。このわずかな差がポートフォリオにどう影響するのか、それぞれの特徴から詳しく見ていきましょう。

VOOは米国の代表的指数S&P500に連動するETFで、約500社の大型株で構成されます。VTIの約4,000社と比べると銘柄数は少ないですが、米国株式市場の時価総額の約80%をカバーしています。実質的に両者の過去のリターンに大差はなく、経費率も同じです。より広く米国市場をカバーしたいならVTI、主要な大企業だけで十分と考えるならVOOが選択肢となります。

S&P500とVTIの選び方は以下Q&Aでも説明しています。

VTIとVT(全世界株)の違い:米国集中で高リターンを狙うか、世界分散で安定を取るか

VTIとVTのどちらを選ぶかは、「米国への集中投資」と「全世界への分散投資」という、投資戦略の根幹に関わる選択です。リターンの源泉をどこに求めるかによって、最適な選択は異なります。ここでは、それぞれのメリットとデメリットを比較し、判断の軸を解説します。

VTは米国だけでなく、日本や欧州、新興国まで世界中の株式約9,000社に投資します。VTIより広く分散できる一方、経費率はVTIの2倍以上です。近年のように米国株が世界市場を牽引する局面ではVTIのリターンが上回りますが、将来どの地域が成長するかは分かりません。米国経済の成長を重視するならVTI、より広くリスクを分散したいならVTが適しています。

VTIやVTへ投資する際におすすめの選択肢の一つが、バンガードETFです。詳しくは、こちらの記事を参考にしてみてください。

VTI・VT・VOOはどう組み合わせるとよい?

これら3つは投資対象が重複するため、基本的には「どれか1本」で十分です。

特にVTI(全米)とVOO(S&P500)は構成銘柄とリターンがほぼ同じなので、両方持つメリットはありません。小型株まで含むVTIか、大型株のみのVOOか、好みで選びましょう。

一方、VT(全世界)には既に米国株が約6割含まれています。VTとVTIを組み合わせるのは「全世界に分散しつつ、さらに米国比率を高めたい」という明確な意図がある場合のみ有効です。複雑にせず、自分の投資方針に合う1本をシンプルに積み立てるのが最も効率的です。

VTIとQQQ(NASDAQ100)の違い:安定のVTI、ハイリスク・ハイリターンのQQQ

VTIとQQQは、その性格が全く異なります。VTIが市場全体の平均点を狙う安定志向の投資であるのに対し、QQQは米国のハイテク企業に集中投資し、市場平均を大きく超えるリターンを狙う積極志向の投資です。どちらが優れているかではなく、目的が違うことを理解しましょう。

QQQはナスダック100指数に連動し、アップルやマイクロソフトなど米国のハイテク・成長企業100社に特化しています。VTIに比べて分散効果は低いですが、近年のハイテク株の成長を背景に、過去のリターンはVTIを大きく上回りました。その分、価格の変動も大きくなります。安定的に資産形成を進めたいならVTI、高いリスクを取ってでも大きなリターンを狙いたいならQQQが候補となります。

ETF(VTI) vs 国内投資信託(楽天VTI/SBI・V)の違い|少額・積立なら投資信託が有利

VTIに投資するには、ETFを直接購入する方法の他に、連動する国内の投資信託を利用する方法があります。特に投資信託は、100円からの少額積立や配当金の自動再投資など、初心者でも始めやすく手間のかからない仕組みが魅力です。両者の違いを理解し、自分に合う投資法を選びましょう。

| 投資手段 | 最低投資額 | 運用コスト | 為替関連 | 分配金の扱い | 新NISA適格 |

|---|---|---|---|---|---|

| VTI(ETF) | 約5万円〜 | 0.03% | ドル転必要 | 現金で受取 | 成長投資枠 |

| 楽天VTI | 100円〜 | 0.162% | 円で購入可 | 自動再投資 | 両方の枠 |

| SBI・V全米 | 100円〜 | 0.0938%程度 | 円で購入可 | 自動再投資 | 両方の枠 |

ETFと投資信託についての比較ポイントや選び方については以下記事で詳しく解説しています。

楽天・全米株式インデックス・ファンド(楽天VTI)の特徴と評価

豊富な実績と巨大な純資産規模からくる「安心感」を重視するなら、楽天VTIが有力な選択肢です。2017年の設定以来、多くの投資家から支持を集めてきた定番ファンドであり、長期で安定した運用を期待する方に適しています。

バンガード社のVTIを主要な投資対象とするインデックスファンドです。2017年設定と運用実績が長く、国内最大級の純資産規模を誇ります。多くの投資家から支持されている実績と安定感を重視する方に向いています。

SBI・V・全米株式インデックス・ファンドの特徴と評価

少しでも運用コストを抑えたいコスト意識の高い投資家には、SBI・V全米が最適です。業界最低水準の信託報酬を掲げており、長期で見た場合にコストの差がリターンに与える影響を最小限にしたいと考える方から強く支持されています。

楽天VTIと同様にVTIに連動する低コストファンドで、業界最低水準の信託報酬が最大の魅力です。設定は2021年と比較的新しいですが、その低コストを理由に多くの投資家から選ばれ、純資産総額も順調に増加しています。

「SBI・Vシリーズ」に関しては、こちらの記事も参考にしてみてください。

VTIはどんな人におすすめ?ポートフォリオでの位置づけを解説

VTIが、あなたの投資スタイルや目標に適しているかを確認しましょう。ここでは、VTIへの投資が特に向いている人の特徴と、逆により良い選択肢がある人の特徴を具体的に解説します。ご自身の考え方と照らし合わせ、ポートフォリオ内での最適な位置づけを見つけるための参考にしてください。

VTIへの投資が向いている人の特徴

VTIは特に「シンプル」「長期的」「低コスト」な運用を志向する投資家にとって、非常に強力なツールとなります。以下のような考え方を持つ方は、VTIをポートフォリオの中核に据えることで、その恩恵を最大限に享受できるでしょう。

1.米国経済の長期的な成長を信じている人

今後も米国が世界経済をリードしていくと考えるなら、その成長をまるごと享受できるVTIは資産形成の中核にふさわしい選択肢です。

2.低コストで手間なく分散投資をしたい人

複雑な銘柄分析なしに、極めて低いコストで米国市場全体に分散投資できるVTIは、投資に多くの時間を割けない初心者や多忙な方に最適です。

3.資産形成の「コア」となる投資先を探している人

ポートフォリオの土台となる「コア資産」には安定感が求められます。VTI一本でその役割が完結する手軽さは、あれこれ考えずに王道から始めたい方にとって大きな魅力です。

VTIへの投資が向いていない人の特徴

一方で、VTIが全ての人にとって最良の選択とは限りません。特に「米国以外の成長も取り込みたい」「配当金を重視したい」といった明確な目的がある場合は、他の選択肢を検討する方が、より満足度の高い投資になる可能性があります。

1.米国以外の国にも分散したい人:VTの方がおすすめ

投資対象が米国に集中しているため、欧州やアジアなど他の地域の成長を取り込むことはできません。地政学的なリスクも考慮し、より広く国際分散をしたい場合は、全世界株式ETFであるVTなどが適しています。

2.より高い配当(分配金)収入を重視する人

VTIは株価の値上がりによる資産増(キャピタルゲイン)を主な目的としています。分配金利回りは1%前後と高くないため、定期的な現金収入(インカムゲイン)を重視する場合は、高配当株ETFなどを検討する必要があります。

ポートフォリオの考え方|VTIを主軸にサテライトを組み合わせる戦略も有効

VTIを資産全体の「核」としながら、他の資産と組み合わせることで、より自分好みのポートフォリオを構築することも可能です。この「コア・サテライト戦略」と呼ばれる考え方を活用すれば、安定性と積極性を両立させることができます。

VTIをポートフォリオの土台である「コア」に据え、残りの資金でより積極的なリターンを狙う「サテライト」資産を組み合わせる「コア・サテライト戦略」も有効です。例えば、資産の8割をVTIとし、残りの2割で新興国株式や特定のテーマを持つETF、債券などを加えることで、自分だけのリスクとリターンのバランスを追求できます。

ポートフォリオ管理の重要性については以下記事で詳しく解説しています。

よくある質問(FAQ)

2025.06.07

男性40代

“海外所得の国際二重課税を避ける方法はありますか?”

A. 租税条約で課税権や税率を確認し、残る税負担は外国税額控除で調整します。届出や証明書類の取得を忘れずに行うことが肝要です。

2025.05.28

男性40代

“S&P500、全世界株式、NASDAQ100、ダウ平均、VTIはそれぞれどのような指数ですか?”

A. S&P500は米国大型株、全世界株式は世界中の株式、NASDAQ100は米国のハイテク中心、ダウ平均は米国代表30社、VTIは米国全体に分散投資できる指数です。

2025.05.27

男性

“S&P500とVTI(全米株式)のどちらを選ぶべきですか?”

A. S&P500もVTIもリターン差は僅少です。分散度の安心感か指数のシンプルさを基準に選び、継続投資とリバランス徹底が成果を左右します。

MONO Investment

投資のコンシェルジュ編集部は、投資銀行やアセットマネジメント会社の出身者、税理士など「金融のプロフェッショナル」が執筆・監修しています。 販売会社とは利害関係がないため、主に個人の資産運用に必要な情報を、正確にわかりやすく、中立性をもってコンテンツを作成しています。

投資のコンシェルジュ編集部は、投資銀行やアセットマネジメント会社の出身者、税理士など「金融のプロフェッショナル」が執筆・監修しています。 販売会社とは利害関係がないため、主に個人の資産運用に必要な情報を、正確にわかりやすく、中立性をもってコンテンツを作成しています。

関連する専門用語

VTI(全米株式)

VTIとは、米国の大手資産運用会社バンガードが運用するETF(上場投資信託)の一つで、正式名称は「Vanguard Total Stock Market ETF」です。日本語では「全米株式」と呼ばれることが多く、アメリカの上場株式市場全体に分散投資できることが特徴です。 このETFは、大型株から中小型株まで含めた約4,000銘柄以上を対象としており、米国市場全体の動きを捉えることを目的としています。代表的なインデックスであるCRSP USトータル・マーケット・インデックスに連動しており、個別株を選ぶことなく、アメリカ経済全体の成長に広く投資できる仕組みです。 低コストで長期保有に向いているため、資産形成を目指す個人投資家にも人気があり、特にインデックス投資や米国株投資を始めたい初心者にとって、シンプルかつ効率的な選択肢となっています。分配金(配当)も定期的に支払われる点も魅力の一つです。

バンガード(Vanguard)

バンガード(Vanguard)とは、アメリカに本社を置く世界有数の資産運用会社であり、特にインデックスファンドの普及に大きく貢献した存在として知られています。1975年に創業者のジョン・C・ボーグル氏が世界初の個人向けインデックスファンドを提供したことがきっかけで、「低コスト・長期・分散」の投資哲学が広まりました。バンガードの特徴は、投資家がファンドの“実質的な所有者”であるという独自の構造で、利益を投資家に還元する形で運用コストを抑える仕組みを持っています。また、ETF市場でも「VTI」や「VOO」などの人気商品を展開しており、個人投資家から機関投資家まで幅広く利用されています。長期的で安定した資産形成を支援する運用方針により、初心者にも安心して利用されている運用会社のひとつです。

CRSP USトータル・マーケット・インデックス

CRSP USトータル・マーケット・インデックスとは、米国の株式市場全体の動きを広くカバーする株価指数で、米国の大手金融研究機関「CRSP(Center for Research in Security Prices)」が算出・公表しています。CRSPはシカゴ大学のビジネススクールに拠点を持ち、信頼性の高い金融データ提供機関として知られています。 この指数は、ニューヨーク証券取引所(NYSE)、ナスダック(NASDAQ)、NYSEアメリカンなどに上場している米国企業の株式のほぼすべてを対象としており、大型株・中型株・小型株・超小型株まで約4,000銘柄以上を網羅しています。そのため、米国株式市場の“トータル”な動きを反映するインデックスとして、非常に広範な分散性を持っています。 CRSP USトータル・マーケット・インデックスは、バンガード社が提供するETF「VTI(Vanguard Total Stock Market ETF)」の連動対象インデックスとしても有名で、長期的な米国経済の成長に広く投資できる商品として個人投資家にも人気があります。 この指数に連動する投資信託やETFを保有すれば、米国経済全体の成長をひとつの投資で捉えることができるという点で、特にインデックス投資を志向する人々にとって重要な存在です。

経費率

経費率(Expense Ratio)は、投資信託やETF(上場投資信託)などの運用にかかる年間コストを、運用資産総額に対する割合で示した指標です。投資家はこの経費率を負担するため、経費率が低いほど投資のコストが抑えられ、リターンが高まりやすくなります。 例えば、あるETFの経費率が0.2%の場合、年間で運用資産の0.2%が管理費用などに充てられます。経費率には、ファンドの管理費用、売買手数料、監査費用などが含まれます。 一般的に、インデックス型ETFは経費率が低く(0.1%~0.5%程度)、アクティブ運用のファンドは高くなる(1%~2%程度)傾向があります。経費率が高すぎると、長期的に資産が目減りする可能性があるため、投資先を選ぶ際は経費率の低い商品を選ぶことが重要です。

分配金

分配金とは、投資信託やREIT(不動産投資信託)などが運用によって得た収益の一部を、投資家に還元するお金のことです。これは株式でいう「配当金」に似ていますが、分配金には運用益だけでなく、元本の一部が含まれることもあります。そのため、分配金を受け取るたびに自分の投資元本が少しずつ減っている可能性もあるという点に注意が必要です。分配金の有無や頻度は投資信託の商品ごとに異なり、毎月、半年ごと、年に一度などさまざまです。投資初心者にとっては、「お金が戻ってくる」という安心感がありますが、長期的な資産形成を考えるうえでは、分配金の出し方やその内容をしっかり理解することが大切です。

時価総額加重型

時価総額加重型とは、株価指数や投資信託などの運用で用いられる算出方式の一つで、**構成銘柄の時価総額(株価 × 発行済株式数)に応じて比率(ウエイト)を決める方法**です。つまり、企業の規模が大きいほど、その銘柄が指数やファンド全体に与える影響も大きくなります。 たとえば、時価総額加重型の株価指数では、アップルやマイクロソフトのような巨大企業の動きが、指数全体の変動に大きく影響を与えます。逆に、時価総額の小さい企業は指数への影響が小さくなります。 この方式は、市場全体の動きを自然に反映しやすく、売買や構成比の調整がシンプルで効率的であることから、S&P500やCRSP USトータル・マーケット・インデックスなど、多くの代表的なインデックスで採用されています。 一方で、時価総額が大きい銘柄に偏りやすくなるため、特定の業種や企業に依存した構成になることもあり、分散効果がやや限定的になるケースもあります。資産運用においては、この構造を理解しておくことで、ポートフォリオ全体のバランスやリスクをより適切に把握することができます。

VOO

VOOとは、「バンガード・S&P500 ETF」というアメリカの上場投資信託のことを指します。このETFは、アメリカの代表的な株価指数であるS&P500に連動するように設計されており、アップルやマイクロソフトなどアメリカを代表する500社にまとめて投資できる商品です。 ETF(上場投資信託)という仕組みのため、株式と同じように証券取引所で売買でき、手軽に分散投資が可能です。VOOはバンガード社が提供しており、運用コストが非常に低いため、長期投資に向いている商品として多くの投資家に利用されています。初心者の方でも、VOOを1本保有するだけでアメリカ経済全体の成長に乗ることができる点が魅力です。

VT

VTとは、「バンガード・トータル・ワールド・ストックETF」という名称の、全世界の株式市場に投資できる上場投資信託(ETF)です。アメリカだけでなく、日本やヨーロッパ、新興国を含む約50か国以上の株式に分散して投資する仕組みになっており、これ1本で世界経済全体に広く投資することができます。 運用はアメリカのバンガード社によって行われており、運用コストも比較的低く設定されています。資産運用初心者の方にとっても、VTを保有するだけで世界中の企業の成長に参加できるため、非常にバランスの良い選択肢と言えます。特定の国や業種に偏らず、グローバルに分散されているため、リスクを抑えながら長期的な成長を目指したい人に向いています。

QQQ(Invesco QQQ Trust)

QQQとは、アメリカの代表的な株価指数であるナスダック100指数に連動するETF(上場投資信託)の名称です。正式には「Invesco QQQ Trust(インベスコ・キュートラスト)」と呼ばれ、米国のナスダック市場に上場している時価総額の大きな100社の株で構成されています。 特に、AppleやMicrosoft、Amazon、NVIDIAなど、テクノロジー分野を中心とした企業が多く含まれているため、成長性の高い米国企業に分散投資したい人にとって人気のある商品です。QQQを通じて、個別株を買わなくても、先端企業の成長の恩恵を受けられるという利点があります。投資初心者にとっても、アメリカ経済の成長に乗るための入り口として活用しやすいETFです。

二重課税

二重課税とは、同じ所得や資産に対して、二つ以上の国や課税主体から重ねて税金が課されることを指します。たとえば、外国の株式や債券に投資して得た利息や配当金に対して、まず現地の国で源泉徴収され、その後に日本でも課税されるというケースがあります。このような状況では、同じ収益に対して二重に税金がかかってしまい、実質的な手取りが減ることになります。ただし、日本では外国で課税された分を日本の税額から差し引く「外国税額控除」という制度があり、一定の条件を満たせば二重課税の負担を軽減することができます。海外投資を行う際は、このような税制のしくみにも目を向けることが重要です。

外国税額控除

外国税額控除とは、日本に住んでいる個人や法人が、海外で所得を得てその国で税金を支払った場合に、同じ所得に対して日本でも課税される「二重課税」を避けるために、日本で支払う税金からその分を差し引くことができる制度のことをいいます。たとえば、外国株式の配当金を受け取った際に、外国で源泉徴収された税金がある場合、その金額を一定の計算に基づいて日本の所得税や法人税から控除することができます。この制度を利用することで、国際的な投資やビジネスを行う際の税負担を適正に調整できるようになります。ただし、控除できる金額には上限があり、正確な申告と証明書類の提出が必要です。資産運用や海外取引を行ううえで、知っておきたい重要な税務上の仕組みです。

コアサテライト戦略

コアサテライト戦略とは、資産運用において「コア資産」と「サテライト資産」を組み合わせることで、リスクとリターンのバランスを最適化する投資手法のことを指す。ポートフォリオの大部分を安定したコア資産で構成し、長期的な市場の成長に連動するリターンを確保する一方で、残りの一部をサテライト資産として運用し、高いリターンの可能性を追求する。これにより、安定性を維持しながら市場環境の変化に柔軟に対応し、資産の成長を図ることができる。