ファングプラス(FANG+)は「おすすめしない」と言われる3つの理由とは?指数の特徴や構成銘柄10社も徹底解説

ファングプラス(FANG+)は「おすすめしない」と言われる3つの理由とは?指数の特徴や構成銘柄10社も徹底解説

難易度:

執筆者:

公開:

2025.06.18

更新:

2025.12.30

FANG+(ファングプラス)は、世界をけん引する米国テクノロジー企業10社に均等投資する革新的な指数で、近年の新NISA制度を背景に個人投資家の注目を集めています。その一方で、S&P500と異なり、構成銘柄の集中性や値動きの大きさ、信託報酬など、リスクや注意点も無視できません。この記事では、FANG+の基本構造からS&P500との違い、投資信託・ETFの選び方、レバレッジ型商品の落とし穴までを丁寧に解説します。

目次

FANG+とは?S&P500との違いや構成銘柄を初心者向けに徹底解説

FANG+を構成する10銘柄は?AIやクラウドの世界的企業が集結

Fang+とS&P500の決定的違いは「分散」と「集中」の投資戦略

メリット3:「均等加重型」で“第2のNVIDIA”も見逃さない

FANG+の3つの注意点(デメリット)|魅力の裏にある「本質的リスク」とは?

注意点1:10社集中による値動きの大きさ|攻めの構造は両刃の剣

FANG+はアクセント投資。主役ではなく戦略的に取り入れるべき

FANG+の始め方|投資信託とETF、初心者はどっちを選ぶべき?

【経験者向け】FANG+をETFで始める|コストと機動性を重視する方に最適

レバレッジ型は超ハイリスク|NISAでの運用には絶対に不向き

FANG+とは?S&P500との違いや構成銘柄を初心者向けに徹底解説

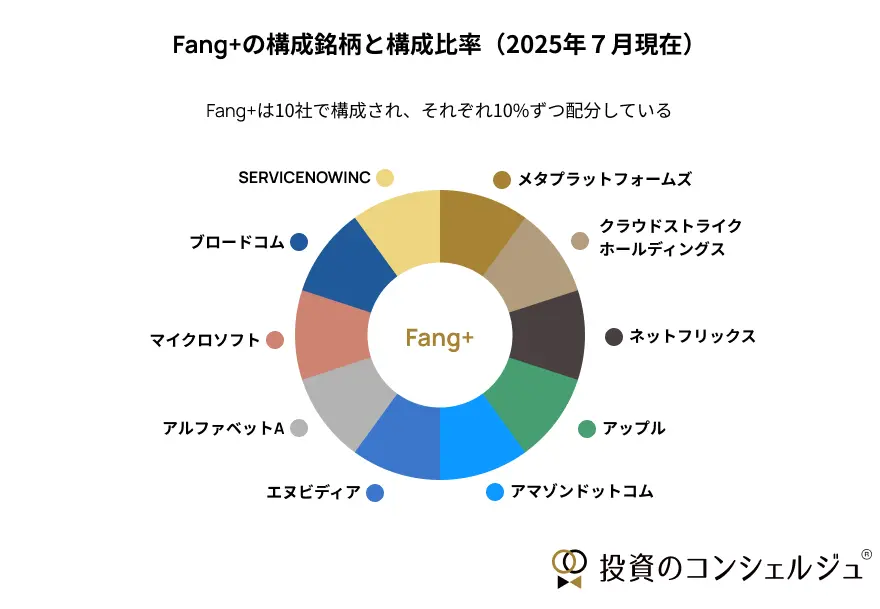

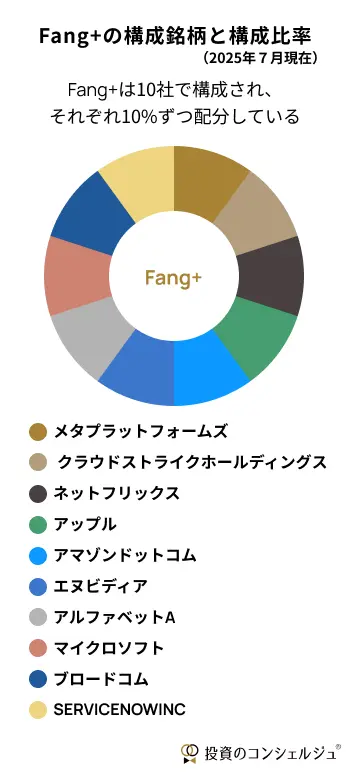

FANG+(ファングプラス)指数とは、米国の次世代テクノロジーを牽引する、選び抜かれた企業10社へ投資する株価指数です。その名前の由来である「FANG」は、Meta(旧Facebook)、Amazon、Netflix、Googleの頭文字をとったものですが、FANG+はこれにAppleとMicrosoftを加えた6社を固定の中核メンバーとし、さらに時代のトレンドを捉える4社を加えた合計10社で構成されています。

つまり「+」の部分が、この指数の成長性と先進性を担保しているのです。最大の特徴は、これら10社へそれぞれ約10%ずつ、同じ金額を投資する「均等加重」という仕組みにあります。

FANG+を構成する10銘柄は?AIやクラウドの世界的企業が集結

FANG+に選ばれているのは、いずれも私たちの生活に深く根差し、世界のテクノロジーをリードする超一流企業です。AI半導体のNVIDIA、スマートフォンのApple、クラウドサービスのAmazonやMicrosoftなど、各分野で圧倒的なシェアと成長力を誇る銘柄が名を連ねています。これらの企業に、日本の投資信託やETFを通じて手軽にまとめて投資できるのが、FANG+の大きな魅力と言えるでしょう。以下が現在の主な構成銘柄です(2025年3月時点)。

- メタ・プラットフォームズ(MetaPlatforms)

- アマゾン・ドット・コム(Amazon.com)

- ネットフリックス(Netflix)

- アルファベット(Alphabet)

- アップル(Apple)

- マイクロソフト(Microsoft)

- エヌビディア(NVIDIA)

- ブロードコム(Broadcom)

- クラウドストライク(CrowdStrike)

- サービスナウ(ServiceNow)

Fang+とS&P500の決定的違いは「分散」と「集中」の投資戦略

S&P500が米国の大企業約500社に幅広く投資し、市場全体の安定的な成長を目指す「王道の分散投資」であるのに対し、FANG+は厳選した10社に賭ける「攻めの集中投資」です。この戦略の違いが、パフォーマンスの差に直結します。

S&P500を資産形成の土台となる「コア資産」とするならば、FANG+はより高いリターンを狙うための「サテライト資産」と位置づけるのが良いでしょう。安定感を求めるならS&P500、高い成長性を追求するならFANG+、というように、それぞれの役割を理解してポートフォリオに組み込むことが重要です。

資産運用はS&P500だけでいい?インデックスの基礎・メリット・リスクを徹底解説

コア・サテライト戦略の詳細についてはこちらのFAQもご参照ください。

FANG+が最強であり続ける理由。四半期ごとの「新陳代謝」

FANG+がただのハイテク企業を集めた指数と一線を画すのは、そのダイナミックな「銘柄入替」の仕組みにあります。この指数は四半期ごとに構成銘柄を見直し、成長が鈍化したと判断された企業を外し、代わりに勢いのある新しい企業を組み入れます。

例えば、過去にはテスラが除外され、サイバーセキュリティ分野で急成長するクラウドストライクが採用されました。この「新陳代謝」があるおかげで、指数そのものが常に時代の最先端を走り続けることができるのです。個人投資家が自分で行うのは難しい銘柄分析とポートフォリオの最適化を、指数が自動で行ってくれる点は、非常に大きなメリットと言えます。

なぜ人気?新NISAでFANG+に投資する5つのメリット

新NISAでは数多くの投資対象がありますが、その中でも「FANG+」は特に注目を集めています。リスクが高いとされながらも多くの投資家が選ぶ理由は、単なる過去の好成績にとどまりません。FANG+が持つ独自の仕組みと、新NISAの非課税制度が組み合わさることで、他の商品にはない強力な魅力が生まれているのです。 ここでは、新NISAでFANG+に投資する5つのメリットを、資産形成の視点からわかりやすく解説します。

メリット1:S&P500を超える成長性と将来性

FANG+の最大の魅力は、その圧倒的な成長力です。過去にはS&P500を大きく上回るリターンを上げてきた実績があり、その構成銘柄も注目です。AI、クラウド、半導体、ストリーミングなど、次世代産業の中心を担う企業ばかりが並びます。

つまりFANG+への投資は、世界を変え続ける最先端テクノロジーに、間接的に出資するという意味を持ちます。単なる株式投資というよりも、「未来への参加」とも言えるでしょう。

メリット2:投資信託やETFなら、少額から始められる

個別にAppleやNVIDIA、Amazonの株を購入しようとすると、数十万円が必要になることもあります。しかしFANG+に連動した投資信託やETFであれば、月100円・1,000円から積立可能な商品も存在します。 資金に余裕のない投資初心者でも、小さく始めて徐々にリスクを学びながら成長できる、安心感のある入り口となっています。

メリット3:「均等加重型」で“第2のNVIDIA”も見逃さない

多くの株価指数は時価総額に応じて銘柄の比率が決まる「時価総額加重型」を採用しています。その場合、大企業の動向が指数全体を大きく左右します。 一方FANG+は、構成銘柄10社をすべてほぼ均等(各10%前後)に組み入れる「均等加重型」。

これにより、今は小型でも将来的に急成長する企業(例:過去のNVIDIA)も、しっかりとパフォーマンスに反映されます。将来のスター企業を“取りこぼさない”設計が、長期投資における成長チャンスを広げてくれます。

メリット4:手間ゼロで最新のポートフォリオを維持

10社への分散投資を自力で行う場合、定期的な業績確認や銘柄入替など、管理の負担は相当です。しかしFANG+連動の商品なら、指数の専門家による「自動リバランス」が定期的に行われ、常に最適な構成が維持されます。

成長鈍化した企業は除外され、勢いある企業が新たに組み入れられる。この「自動で最強メンバーに乗り換えてくれる仕組み」は、投資の手間をかけずにトレンドに乗り続けたい方にとって、大きな安心材料です。

メリット5:新NISAとの相性が抜群。大きな非課税メリット

新NISAの大きな特徴は、「得た利益がすべて非課税になる」という点です。仮にFANG+で100万円の利益が出た場合、通常なら約20万円が税金で差し引かれますが、新NISA口座ならその全額が手元に残ります。

この非課税メリットは、リターンが大きくなるほど効果が増すため、FANG+のように高成長が期待される商品との相性は非常に良いのです。大きく増やせる可能性のある商品を「非課税で持てる」ことは、新NISAを活用する上での最大の武器になります。

FANG+の3つの注意点(デメリット)|魅力の裏にある「本質的リスク」とは?

FANG+は、世界を牽引するハイテク企業に集中投資できる魅力的な指数です。しかし、その華やかな成長の裏には、一般的なインデックス投資とは異なる特有のリスクも存在します。

ここでは、FANG+に投資する前に必ず押さえておきたい「3つの注意点」と、それぞれに対する具体的な対処法をわかりやすく解説します。

注意点1:10社集中による値動きの大きさ|攻めの構造は両刃の剣

FANG+は、たった10社、それもすべてハイテク系の企業に均等配分された極めて攻めのポートフォリオです。この集中構造は、上昇相場では市場平均を大きく上回る爆発的なリターンを生み出す一方、ひとたび市場が反転すると、その値動きの荒さはS&P500などとは比較になりません。

実際、2022年のハイテク株調整時には、Meta(旧Facebook)やNetflixが一時▲60%を超える急落を記録し、指数全体も大きく下落。FANG+に投資していた資産が、短期間で30〜40%以上目減りする可能性を現実として突きつけました。

対策:ポートフォリオ全体の中で“アクセント”として使う

この高い変動性を踏まえると、FANG+はあくまで「サテライト(衛星)」として位置づけるのが合理的です。

- まずはS&P500や全世界株式で7〜8割の安定資産を固める

- 残りの1〜2割程度を、FANG+のような高成長セクターに振り分ける

こうした「コア・サテライト戦略」を取ることで、全体の値動きを穏やかに保ちながらも、FANG+の高リターンを効率的に取り込むことができます。

注意点2:為替変動の影響|「株価上昇=利益」とは限らない

FANG+は米国の株式で構成されているため、日本から投資する場合はドル建て資産への投資となります。つまり、株価の値動きに加えて「為替の変動」もリターンに影響するということです。

例えば、1ドル150円のタイミングで150万円を投資し、資産が10%増の1万1000ドルになったとします。しかし、その後為替が1ドル130円まで円高になった場合、円換算では143万円(=1万1000ドル × 130円)となり、株価が上がっているのに元本割れになるという事態も起こり得ます。

対策:出口戦略と資産構成に「為替の目」を入れる

為替リスクは避けられない要素ですが、事前の設計でその影響を緩和することは可能です。

- 出口戦略を円安局面に設定:長期投資であれば、為替が有利なタイミングまで利益確定を待つという選択も可能です。

- ポートフォリオに円建て資産を織り交ぜる:為替変動による総資産のブレを小さくする効果があります。

- 為替ヘッジのある投資信託を一部活用する:為替変動リスクを抑える設計の商品を適切に組み合わせることで、為替リスクを軽減できます。

注意点3:信託報酬の高さ|長期になるほど重くのしかかる

FANG+に連動する投資信託やETFの多くは、S&P500連動ファンドなどと比べて信託報酬が高めに設定されています。信託報酬とは、商品保有中に日々差し引かれる「運用の管理コスト」であり、パフォーマンスが良くてもこのコストは確実に資産から引かれます。

例として、「iFreeNEXT FANG+インデックス」の信託報酬は年率0.7755%。一方で、S&P500連動型の人気ファンドでは年0.1%を切るものもあり、単純比較で約8倍のコスト差となります。

信託報酬のリターンへの影響についてはこちらのFAQもご参照ください。

対策:投資期間とリターンの期待値で“見合うか”を冷静に判断

信託報酬が高いからNGということではなく、それに見合うリターンが期待できるかどうかが判断の軸です。

- 長期運用では「信託報酬×年数」の累積効果を試算する:10年・20年という長期投資では、信託報酬の差が資産成長を大きく削ります。

- 短期〜中期の高リターン狙いなら許容もあり:短期間での値上がりを狙う投資スタイルでは、多少のコストは吸収できるケースもあります。

- リターンの裏付けがあるか過去の実績を確認:指数自体の過去パフォーマンスと、連動商品ごとの乖離(トラッキングエラー)も併せて見ておくと安心です。

トラッキングエラーについてはこちらのFAQもご参照ください。

FANG+はアクセント投資。主役ではなく戦略的に取り入れるべき

FANG+は、世界をリードするハイテク企業にまとめて投資できる魅力的な商品ですが、その本質は高リスク・高リターンの「攻めの資産」です。値動きの大きさ、為替の影響、運用コストといった複数のリスクが重なっており、「なんとなく流行っているから」で手を出すにはハードルが高めです。

そのぶん、ポートフォリオ全体の中で役割を明確にし、コアを守りつつアクセントとして使うという位置づけなら、戦略的かつ合理的な選択肢となります。自分自身のリスク許容度や目的に合わせて、「FANG+は何のために組み入れるのか」をあらかじめ定めておくことが、後悔しない投資の第一歩です。

FANG+の始め方|投資信託とETF、初心者はどっちを選ぶべき?

FANG+への投資を決めたら、次に考えるべきは「どの金融商品で買うか」です。主な選択肢は「投資信託」と「ETF」の2つ。これらは似ているようで、取引方法やコスト、そして新NISAで利用できる非課税枠の種類が異なります。

ご自身の投資スタイルや経験、資金計画に合わせて最適な方法を選ぶことが、後悔しないための第一歩です。ここでは両者のメリット・デメリットを徹底的に比較し、あなたがどちらを選ぶべきかの判断基準を明確に解説します。

【初心者向け】FANG+を投資信託で始める

少額・自動で無理なくスタート FANG+に投資できる方法として、初心者に最も親しみやすいのが「投資信託を使う方法」です。証券口座があれば、月100円から自動で積み立てが可能で、日々の相場を気にせず運用を続けることができます。

FANG+に連動する投資信託には、どんな商品がある? FANG+連動型の投資信託はいくつかの運用会社から提供されています。主な商品は以下の通りです。

| ファンド名 | 運用会社 | 信託報酬(年率・概算) | 特徴 |

|---|---|---|---|

| iFreeNEXT FANG+インデックス | 大和アセットマネジメント | 約0.7755% | 最も流通量が多く、取扱証券会社が豊富 |

| 楽天・米国レバレッジバランス・ファンド(例) | 楽天投信投資顧問 | 約0.99% | FANG+を含む複合型。ややリスクが高め |

| 参考:SBI等のFANG+インデックス型(開発例含む) | — | — | 現時点ではiFreeNEXTが中心的存在 |

この中でも、取り扱い証券が多く、初心者にとって情報や使いやすさの面で優れているのが「iFreeNEXT FANG+インデックス」です。

iFreeの特徴は以下記事で詳しく解説しています。

iFreeNEXT FANG+インデックスの特徴|手軽にFANG+へアクセス

「iFreeNEXT FANG+インデックス」は、大和アセットマネジメントが提供するFANG+連動型のインデックスファンドで、楽天証券・SBI証券など多くのネット証券で購入できます。 新NISAの「つみたて投資枠」と「成長投資枠」の両方に対応しているため、制度をフル活用して非課税で成長株投資ができるのが魅力です。

メリット:100円から自動積立OK。価格変動リスクも自然に分散

投資信託の強みは「少額から」「自動で」「無理なく」続けられることにあります。

- 月100円から購入可能:証券会社によっては非常に少額から始められます。

- 自動積立に対応:一度設定すれば、毎月の買い付けを完全に自動化できます。

- ドルコスト平均法が自然に実践可能:価格が安いときは多く、高いときは少なく買う仕組みで、長期的に価格変動リスクを抑える効果があります。

- つみたて投資枠でも購入可能:非課税メリットを活かしながら、老後資産形成の一環としても活用できます。

デメリット:リアルタイム売買不可・信託報酬はやや高め

一方で、注意すべき点もあります。

- 信託報酬が高め:年率0.7755%と、S&P500などのインデックス型(0.1%未満の商品も多い)と比べると割高です。

- リアルタイムの売買ができない:投資信託は1日に1回だけ決まる「基準価額」で売買され、注文時点ではいくらで約定するか分かりません。

- 相場急変への即応性が低い:価格が大きく動く局面では、ETFのようなスピード対応はできません。

どんな人に向いている?

| 向いている人 | 理由 |

|---|---|

| 投資初心者 | 少額・自動で始められ、仕組みがシンプル |

| 忙しい社会人 | 定期積立で“ほったらかし投資”が可能 |

| NISAでの積立を重視したい人 | つみたて投資枠が使える唯一のFANG+連動手段 |

| 毎月の資金が限られている人 | 月100円〜の少額積立に対応 |

「少額 × 自動 × 非課税」の三拍子で最初の一歩を踏み出す

投資信託は、資産運用をこれから始める人にとって最もハードルの低いFANG+の入り口です。特に新NISAの制度と組み合わせることで、非課税のメリットを享受しながら、少しずつ米国成長株のリターンを取り込むことができます。まずは小さく始めて、価格の動きや資産の増減に慣れていく。それが、無理なく継続できる投資スタイルへの第一歩です。

【経験者向け】FANG+をETFで始める|コストと機動性を重視する方に最適

FANG+への投資をより自由に、戦略的に行いたい方にとって、有力な選択肢となるのがETF(上場投資信託)です。ETFは証券取引所に上場しており、株式と同じようにリアルタイムで売買できるのが最大の特徴。 相場のタイミングを見ながら、自分の判断で機動的に売買したい方に適した方法です。

FANG+に投資できるETFは?|構成銘柄・コスト・目的別に比較

FANG+に直接または間接的に投資できるETFには、以下のような商品があります。

| ETF名 | 証券コード | 信託報酬(年率) | 特徴 |

|---|---|---|---|

| iFreeETF FANG+ | 2522 | 約0.605% | FANG+指数に連動する唯一のETF。10銘柄均等比率で構成 |

| NEXT FUNDS NASDAQ-100連動型ETF | 1545 | 約0.44% | FANG+構成銘柄を含むハイテク中心の分散型指数に連動 |

| MAXIS NASDAQ100 ETF | 2631 | 約0.22% | 最も信託報酬が低いNASDAQ100連動ETF。成長株全体に広く分散 |

このうち、FANG+指数にピュアに連動するのは「iFreeETF FANG+」のみであり、他2つは成長株全体への広範な投資に適しています。FANG+銘柄の比重をより高く取りたい場合は、iFreeETF FANG+が第一候補になります。

iFreeETF FANG+の特徴|FANG+10銘柄にリアルタイムで投資

「iFreeETF FANG+」(証券コード:2522)は、大和アセットマネジメントが提供するETFで、FANG+指数に構成比約10%ずつ均等に連動します。構成企業には、Apple、NVIDIA、Amazon、Metaなど、米国の主要テック企業が並びます。

このETFは、新NISAの「成長投資枠」で購入可能で、多くのネット証券で取り扱いがあります。

メリット:取引自由度が高く、信託報酬も投信より割安

ETFの魅力は、自分の判断で柔軟に売買できる「自由度」と、保有コストの低さです。

- リアルタイム取引が可能:株式と同様に、取引時間中であればいつでも売買できます。

- 注文方法の選択肢が豊富:指値注文や成行注文など、自分の投資戦略に合わせて使い分け可能。

- 信託報酬が約0.605%と、投資信託(約0.7755%)より低コスト

- 成長投資枠の中で“高成長×非課税”を狙える運用先

ETFは、価格を見ながら判断したい人、コストを重視する人にとって、FANG+投資の中でも非常に効率的な手段です。

デメリット:自動積立や少額投資には不向き。スプレッドにも注意

ただし、ETFは「自由度の高さ」と引き換えに、初心者や積立派にはやや扱いづらい側面があります。

- つみたて投資枠には非対応:購入は成長投資枠に限定されます。

- 自動積立ができない:毎回、自分で注文する必要があります。

- 最低購入単位が数千円〜数万円と高め:投資信託のように100円単位で始めることはできません。

- スプレッドや基準価額との乖離に注意:ETFは市場価格で売買されるため、売買タイミングによっては取引コストが実質的に上昇することもあります。

どんな人に向いている?

| 向いている人 | 理由 |

|---|---|

| 株式取引に慣れている人 | 取引の仕組みや値動きへの理解が前提となる |

| コストを重視したい人 | 投資信託よりも信託報酬が安く、長期的に差が出る |

| 自分でタイミングを判断したい人 | 相場を見て売買判断したい方に最適 |

| NISAの成長投資枠を活用したい人 | 高成長株に非課税でアクセスできる手段として有効 |

ETFは「FANG+を能動的に運用したい人」の選択肢

ETFは、FANG+のような成長株指数に対して、「コストを抑えながら、タイミングを見て投資したい」という投資家にとって最適な手段です。

一方で、毎月自動でコツコツ積み立てたい方、少額から始めたい初心者にとっては扱いにくい面もあります。投資経験や運用スタイルに応じて、「どこまで自分でコントロールしたいか」を判断軸に選びましょう。

レバレッジ型は超ハイリスク|NISAでの運用には絶対に不向き

FANG+関連商品の中には、「iFreeレバレッジ FANG+」のように、指数の日々の値動きの2倍や3倍を目指す「レバレッジ型」と呼ばれる商品も存在します。 一見、大きなリターンを狙えるように思えるかもしれませんが、その裏には極めて高いリスクが潜んでおり、初心者がNISAで手を出すべき商品ではありません。

値動きが激しすぎるため、一度の下落で資産が大きく減る

レバレッジ型は、指数の変動を2倍や3倍に拡大して反映する設計です。たとえば、FANG+が1日で+5%上昇すれば、2倍型では+10%の上昇が期待できます。しかし逆に−5%下落すれば、−10%という大きな損失となります。

つまり、上にも下にも通常の2倍以上ブレるため、相場が急落した際には、資産が一気に半分以下になる可能性もあるのです。

減価リスクにより、長期保有すると資産が目減りする

レバレッジ型は「毎日2倍」の値動きを再現するため、日々の価格変動を都度リセットして追従します。 その結果、相場が上がったり下がったりを繰り返すだけでも、最終的に価格が元に戻っているのに資産は減っているという現象が起きます。これが「減価(げんか)」と呼ばれる構造的リスクで、時間の経過とともに価値がじわじわと削られていくため、長期保有には全く向きません。

長期非課税のNISAとは根本的に相性が悪い

NISAは、時間をかけて資産を育てるための長期・非課税投資制度です。ところが、レバレッジ型は本質的に「短期の値動きを積極的に狙う投機型商品」であり、運用の思想そのものがNISAとは真逆にあります。相場急落時に対応が遅れれば、非課税の恩恵どころか元本毀損という重大なリスクに直面する可能性も高く、NISA枠で保有すること自体が制度の趣旨から大きく逸脱しています。

NISAでは「攻めすぎる選択」は命取り

レバレッジ型は、短期売買や高リスク戦略に慣れた上級者向けの商品であり、長期資産形成を目的としたNISAでは一切おすすめできません。非課税という言葉に安心感を覚えて安易に手を出すと、取り返しのつかない損失を被る可能性すらあります。特に初心者の方は、「レバレッジ型には絶対に手を出さない」という判断を徹底することが、ご自身の資産を守る最も堅実な一手です。

FANG+がおすすめな人・おすすめできない人の特徴

FANG+は、成長性に魅力がある一方で、ハイリスク・ハイリターンの「攻めの資産」であることも忘れてはなりません。そのため、「誰にでもおすすめできる商品」ではなく、自分のリスク許容度や運用スタイルとの相性を見極めることが重要です。

ここまで、FANG+の特徴やリスク、始め方までを包括的に解説してきました。では最終的に、あなたはFANG+に投資すべきか?

その答えは、あなた自身の性格・資産状況・投資目的によって変わります。投資に絶対的な正解はありません。そこで最後に、「FANG+が向いている人/向いていない人」の具体的なイメージをご紹介します。自身の立場や考え方と照らし合わせながら、判断材料にしてください。

FANG+が向いている人の特徴|ハイリスク・ハイリターンを武器にできるタイプ

以下の特徴に当てはまる方は、FANG+の特性を自分の味方にし、資産形成のアクセルとして活用できる可能性が高いです。 「資産全体の中で攻めの一手を加えたい」と考えている方には、ポートフォリオに組み込む価値のある選択肢と言えるでしょう。

1. リスク許容度が高く、精神的にブレない人

相場の急落で資産が30〜40%減っても、「今こそチャンス」と冷静に判断できる方。

価格変動に振り回されず、むしろ市場のボラティリティを楽しめる胆力がある方にとって、FANG+の大きな値動きはリターンの源泉になります。

2. コア資産を持ち、サテライト運用を実践できる人

S&P500や全世界株式など、すでに分散されたコア資産をベースに運用している方。

その上で、ポートフォリオの10〜20%程度を使って「サテライト枠」で高リターンを狙いたいという戦略を持つ方にとって、FANG+は絶好のアクセント投資です。

3. 米国のテクノロジーの未来を信じ、10年以上の長期視点を持てる人

AI、クラウド、半導体、ストリーミングなど、FANG+構成銘柄が属する領域に将来性を感じている方。そして、その信念に基づき、目先の騰落に一喜一憂せず、10年以上のスパンで保有を続けられる長期投資家にこそ、FANG+は大きな果実をもたらします。

FANG+をおすすめできない人の特徴|無理に手を出すと後悔する可能性が高いタイプ

一方、以下のいずれかに当てはまる方は、FANG+の投資に向いていない可能性が高く、ストレスや損失のリスクが大きくなります。 無理をせず、より安定した選択肢(例:S&P500一本)でコツコツと資産を積み上げることが、結果的に“自分に合った最適解”になることも多いのです。

1. 安定志向で、元本の減少に強い不安を感じる人

投資の目的が「大きく増やす」よりも「確実に守る」ことにある方。日々の値下がりに敏感で、損失が出るたびに不安や後悔を感じてしまうような場合、FANG+の激しい値動きは大きな精神的負担になります。

2. 投資の経験がほとんどなく、これが初めての運用である人

新NISAで初めて投資を始める方が、非課税枠の大部分をFANG+に投じるのは、例えるなら運転初心者がF1マシンでサーキットを走るようなもの。まずは、S&P500や全世界株式といった「走行安定性の高い車」で経験を積むことが、長く安全に投資を続けるための第一歩です。

3. 短期的な成果を求めており、すぐに利益を出したい人

「1〜2年で資産を増やしたい」「来年の教育資金に充てたい」といった短期目線の資金を使っての投資は、FANG+には不向きです。相場は常に波があり、短期間でマイナスになる可能性も高いため、使途が明確な資金を投じることは絶対に避けるべきです。

よくある質問(FAQ)

2025.06.18

男性30代

“FANG+とS&P500の違いは何ですか?”

A. S&P500は米大企業500社に広く分散し、市場平均を狙う安定指数、FANG+は厳選10社に集中し高リターンと高リスクを引き受ける攻めの指数です。

2025.06.18

男性30代

“FANG+はどのような投資家に向いていますか?”

A. FANG+は高リスク・高リターンの集中投資向け指数で、コア資産を軸に一部を成長枠として組み入れるのが現実的。長期運用と高いリスク耐性が前提となります。

2025.06.18

男性30代

“FANG+指数とはどのような株価指数ですか?”

A. FANG+は米テック大手10社で構成される均等加重指数で、成長性は高いものの値動きは激しめ。S&P500などを軸にし、FANG+は補完的に活用するのが賢明です。

MONO Investment

投資のコンシェルジュ編集部は、投資銀行やアセットマネジメント会社の出身者、税理士など「金融のプロフェッショナル」が執筆・監修しています。 販売会社とは利害関係がないため、主に個人の資産運用に必要な情報を、正確にわかりやすく、中立性をもってコンテンツを作成しています。

投資のコンシェルジュ編集部は、投資銀行やアセットマネジメント会社の出身者、税理士など「金融のプロフェッショナル」が執筆・監修しています。 販売会社とは利害関係がないため、主に個人の資産運用に必要な情報を、正確にわかりやすく、中立性をもってコンテンツを作成しています。

関連する専門用語

FANG+指数

FANG+指数とは、インターコンチネンタル取引所(ICE Data Indices)が算出・公表する株価指数で、米国を代表するハイテク・グロース企業10社で構成されます。Meta、Apple、Amazon、Netflix、Alphabet、Microsoftの6社は常に固定され、残り4社は時価総額や流動性、売上成長率などの基準で年4回の見直し時に入れ替えが行われます。 指数は等ウェイト方式(各10%)で構成され、四半期ごとにリバランスされるため、特定の大型株に偏らず、各銘柄の値動きが指数全体に均等に反映される仕組みです。過去にはTeslaやSnowflake、Alibaba、Twitterが採用されていた時期もあり、常に成長力の高い企業群を反映するよう設計されています。 投資手段としては、日本では東証上場の「NEXT FUNDS NYSE FANG+(1546)」、米国では「MicroSectors FANG+ ETN(FNGS)」などが代表的です。また、国内の投資信託でも同指数に連動する商品が複数提供されています。 テクノロジー分野の成長企業をまとめて捉えられる一方で、値動きが大きい点には注意が必要で、ハイリスク・ハイリターンの投資対象と位置づけられています。

S&P500指数

S&P500指数とは、アメリカの代表的な株価指数の一つで、S&Pダウ・ジョーンズ・インデックス社が算出しています。米国を代表する主要企業500社の株価をもとに構成されており、テクノロジー、金融、ヘルスケアなど幅広い業種が含まれるのが特徴です。 この指数は、米国株式市場全体の動向を示す指標として世界中の投資家に注目されており、投資信託やETF(上場投資信託)のベンチマークとしても広く活用されています。「アメリカ経済の健康状態を測る体温計」とも言われる、非常に重要な指標です。

インデックス

インデックス(Index)は、市場の動きを把握するための重要な指標です。複数の銘柄を一定の基準で組み合わせることで、市場全体や特定分野の値動きを分かりやすく数値化しています。 代表的なものには、日本の株式市場を代表する日経平均株価やTOPIX、米国市場の代表格であるS&P500などがあります。これらのインデックスは、投資信託などの運用成果を評価する際の基準として広く活用されており、特にパッシブ運用(インデックス運用)では、この指標と同じような値動きを実現することを目標としています。

投資信託

投資信託は、多くの投資家から集めた資金を一つの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する金融商品です。運用によって得られた成果は、各投資家の投資額に応じて分配される仕組みとなっています。 この商品の特徴は、少額から始められることと分散投資の効果が得やすい点にあります。ただし、運用管理に必要な信託報酬や購入時手数料などのコストが発生することにも注意が必要です。また、投資信託ごとに運用方針やリスクの水準が異なり、運用の専門家がその方針に基づいて投資先を選定し、資金を運用していきます。

NISA

NISAとは、「少額投資非課税制度(Nippon Individual Saving Account)」の略称で、日本に住む個人が一定額までの投資について、配当金や売却益などにかかる税金が非課税になる制度です。通常、株式や投資信託などで得られる利益には約20%の税金がかかりますが、NISA口座を使えばその税金がかからず、効率的に資産形成を行うことができます。2024年からは新しいNISA制度が始まり、「つみたて投資枠」と「成長投資枠」の2つを併用できる仕組みとなり、非課税期間も無期限化されました。年間の投資枠や口座の開設先は決められており、原則として1人1口座しか持てません。NISAは投資初心者にも利用しやすい制度として広く普及しており、長期的な資産形成を支援する国の税制優遇措置のひとつです。

信託報酬

信託報酬とは、投資信託やETFの運用・管理にかかる費用として投資家が間接的に負担する手数料であり、運用会社・販売会社・受託銀行の三者に配分されます。 通常は年率〇%と表示され、その割合を基準価額にあたるNAV(Net Asset Value)に日割りで乗じる形で毎日控除されるため、投資家が口座から現金で支払う場面はありません。 したがって運用成績がマイナスでも信託報酬は必ず差し引かれ、長期にわたる複利効果を目減りさせる“見えないコスト”として意識されます。 販売時に一度だけ負担する販売手数料や、法定監査報酬などと異なり、信託報酬は保有期間中ずっと発生するランニングコストです。 実際には運用会社が3〜6割、販売会社が3〜5割、受託銀行が1〜2割前後を受け取る設計が一般的で、アクティブ型ファンドでは1%超、インデックス型では0.1%台まで低下するケースもあります。 同じファンドタイプなら総経費率 TER(Total Expense Ratio)や実質コストを比較し、長期保有ほど差が拡大する点に留意して商品選択を行うことが重要です。

ボラティリティ

ボラティリティは、投資商品の価格変動の幅を示す重要な指標であり、投資におけるリスクの大きさを測る目安として使われています。一般的に、値動きが大きい商品ほどそのリスクも高くなります。 具体的には、ボラティリティが大きい商品は価格変動が激しく、逆にボラティリティが小さい商品は価格変動が穏やかであることを示します。現代ポートフォリオ理論などでは、このボラティリティを標準偏差という統計的手法で数値化し、それを商品のリスク度合いとして評価するのが一般的です。このため、投資判断においては、ボラティリティの大きい商品は高リスク、小さい商品は低リスクと判断されます。

ドローダウン(最大許容下落率)

ドローダウン(最大許容下落率)とは、投資家が精神的・資金的に「これ以上下がると耐えられない」と感じる資産価格の下落幅(%)の上限のことを指します。たとえば、「30%までの損失なら我慢できるが、それ以上は無理」と考える場合、その人の最大許容下落率は30%です。 これは実際の相場変動とは別に、投資家自身があらかじめ設定するリスク許容度であり、長期運用の設計やポートフォリオ構築時に非常に重要な指標です。最大許容下落率を超えるような損失が出ると、冷静な判断ができず、パニック売りなど非合理な行動につながる可能性が高まります。 そのため、自分の最大許容下落率を正しく把握しておくことで、リスクとリターンのバランスが取れた資産運用を実現しやすくなります。金融アドバイザーとの面談やリスク診断でも、この考え方が活用されます。

コアサテライト戦略

コアサテライト戦略とは、資産運用において「コア資産」と「サテライト資産」を組み合わせることで、リスクとリターンのバランスを最適化する投資手法のことを指す。ポートフォリオの大部分を安定したコア資産で構成し、長期的な市場の成長に連動するリターンを確保する一方で、残りの一部をサテライト資産として運用し、高いリターンの可能性を追求する。これにより、安定性を維持しながら市場環境の変化に柔軟に対応し、資産の成長を図ることができる。

時価総額加重型

時価総額加重型とは、株価指数や投資信託などの運用で用いられる算出方式の一つで、**構成銘柄の時価総額(株価 × 発行済株式数)に応じて比率(ウエイト)を決める方法**です。つまり、企業の規模が大きいほど、その銘柄が指数やファンド全体に与える影響も大きくなります。 たとえば、時価総額加重型の株価指数では、アップルやマイクロソフトのような巨大企業の動きが、指数全体の変動に大きく影響を与えます。逆に、時価総額の小さい企業は指数への影響が小さくなります。 この方式は、市場全体の動きを自然に反映しやすく、売買や構成比の調整がシンプルで効率的であることから、S&P500やCRSP USトータル・マーケット・インデックスなど、多くの代表的なインデックスで採用されています。 一方で、時価総額が大きい銘柄に偏りやすくなるため、特定の業種や企業に依存した構成になることもあり、分散効果がやや限定的になるケースもあります。資産運用においては、この構造を理解しておくことで、ポートフォリオ全体のバランスやリスクをより適切に把握することができます。

ドルコスト平均法

ドルコスト平均法とは、一定の金額を定期的に投資する方法です。価格が高いときは少なく、価格が低いときは多く買えるため、購入価格が平均化され、リスクを分散できます。市場のタイミングを読む必要がないため、初心者に最適な方法とされています。長期投資で効果を発揮し、特に投資信託やETFで利用されることが多い手法です。

為替リスク

為替リスクとは、異なる通貨間での為替レートの変動により、外貨建て資産の価値が変動し、損失が生じる可能性のあるリスクを指します。 たとえば、日本円で生活している投資家が米ドル建ての株式や債券に投資した場合、最終的なリターンは円とドルの為替レートに大きく左右されます。仮に投資先の価格が変わらなくても、円高が進むと、日本円に換算した際の資産価値が目減りしてしまうことがあります。反対に、円安が進めば、為替差益によって収益が増える場合もあります。 為替リスクは、外国株式、外貨建て債券、海外不動産、グローバルファンドなど、外貨に関わるすべての資産に存在する基本的なリスクです。 対策としては、為替ヘッジ付きの商品を選ぶ、複数の通貨や地域に分散して投資する、長期的な視点で資産を保有するなどの方法があります。海外資産に投資する際は、リターンだけでなく、為替リスクの存在も十分に理解しておくことが大切です。

スプレッド(Spread)

スプレッド(Spread)とは、金融商品の売値(ビッド:Bid)と買値(アスク:Ask)の差のことをいいます。主に外国為替市場や債券市場、株式市場などで使われる用語です。 ビッド(Bid)は投資家がその商品を「売るときに受け取れる価格」、アスク(Ask)は「買うときに支払う価格」を指します。スプレッド(Spread)が広いほど、投資家にとっての取引コストが高くなるため、売買のタイミングには注意が必要です。 一般的に、流動性の低い市場や銘柄ではスプレッドが広がりやすく、反対に、取引が活発な市場ではスプレッドが狭くなる傾向があります。そのため、スプレッドの大きさは、市場の流動性や取引コストを判断する一つの指標となります。

レバレッジ

レバレッジとは、借入金や証拠金取引など外部資金を活用して自己資本以上の投資規模を実現する手法です。利益の拡大が期待できる一方、市場の下落や金利の変動で損失が膨らみやすく、追加証拠金(追証)が必要になる場合やロスカットが発生するリスクも高まります。 また、借入金利や手数料などのコストが利益を圧迫する可能性があるため、ポジション管理やヘッジ手法を含めたリスク管理が不可欠です。レバレッジによる損益変動幅が大きくなることで精神的な負担も増えやすい点にも注意が必要です。最終的には、投資目的やリスク許容度を考慮し、適切なレバレッジ水準を設定することで、資産運用の効率を高めつつリスクを抑えることが重要となります。

リバランス

リバランスとは、ポートフォリオを構築した後、市場の変動によって変化した資産配分比率を当初設定した目標比率に戻す投資手法です。 具体的には、値上がりした資産や銘柄を売却し、値下がりした資産や銘柄を買い増すことで、ポートフォリオ全体の資産構成比率を維持します。これは過剰なリスクを回避し、ポートフォリオの安定性を保つためのリスク管理手法として、定期的に実施されます。 例えば、株式が上昇して目標比率を超えた場合、その一部を売却して債券や現金に再配分するといった調整を行います。なお、近年では自動リバランス機能を提供する投資サービスも登場しています。

非課税枠

非課税枠とは、税金が課されない金額の上限を指し、様々な税制に適用される制度。 例えば相続税では基礎控除額として「3,000万円+600万円×法定相続人数」が非課税枠となる。贈与税では年間110万円までの贈与が非課税。また、NISA(少額投資非課税制度)では年間の投資上限額に対する運用益が非課税となる。 このような非課税枠は、税負担の軽減や特定の政策目的(資産形成促進など)のために設定されており、納税者にとって税金対策の重要な要素となっている。

キャピタルゲイン(売却益/譲渡所得)

キャピタルゲインとは、株式や不動産、投資信託などの資産を購入した価格よりも高く売却したことによって得られる利益のことです。一般的な経済用語としては「売却益」と呼ばれ、資産運用における収益のひとつとして広く使われています。日本の税法においては、このキャピタルゲインは「譲渡所得」として分類され、確定申告などで所得として扱われます。つまり、経済的な意味ではキャピタルゲインと譲渡所得は同様の概念を指しますが、前者が広義の利益、後者が課税対象としての所得という違いがあります。投資の成果を判断したり、税金を計算したりするうえで、両者の使われ方を正しく理解することが大切です。

分散投資

分散投資とは、資産を安全に増やすための代表的な方法で、株式や債券、不動産、コモディティ(原油や金など)、さらには地域や業種など、複数の異なる投資先に資金を分けて投資する戦略です。 例えば、特定の国の株式市場が大きく下落した場合でも、債券や他の地域の資産が値上がりする可能性があれば、全体としての損失を軽減できます。このように、資金を一カ所に集中させるよりも値動きの影響が分散されるため、長期的にはより安定したリターンが期待できます。 ただし、あらゆるリスクが消えるわけではなく、世界全体の経済状況が悪化すれば同時に下落するケースもあるため、投資を行う際は目標や投資期間、リスク許容度を考慮したうえで、計画的に実行することが大切です。